一、经济运行基本情况

(一)造船三大指标一升两降

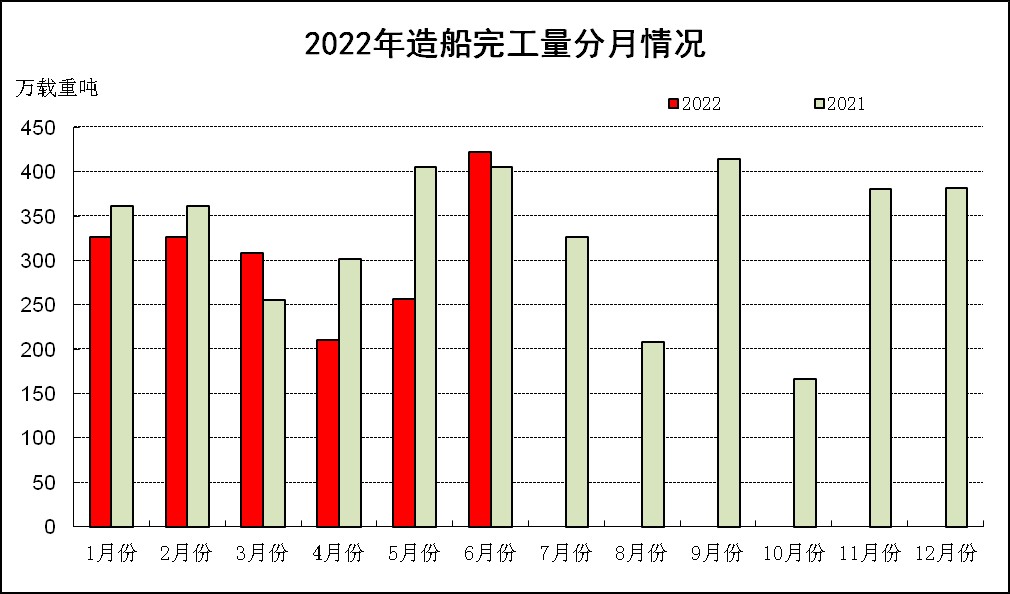

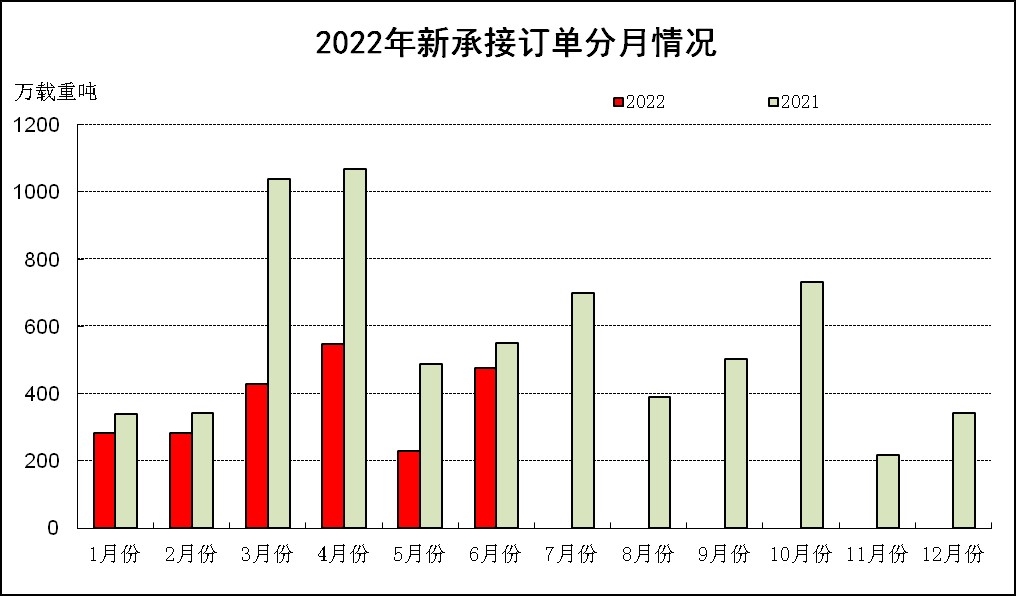

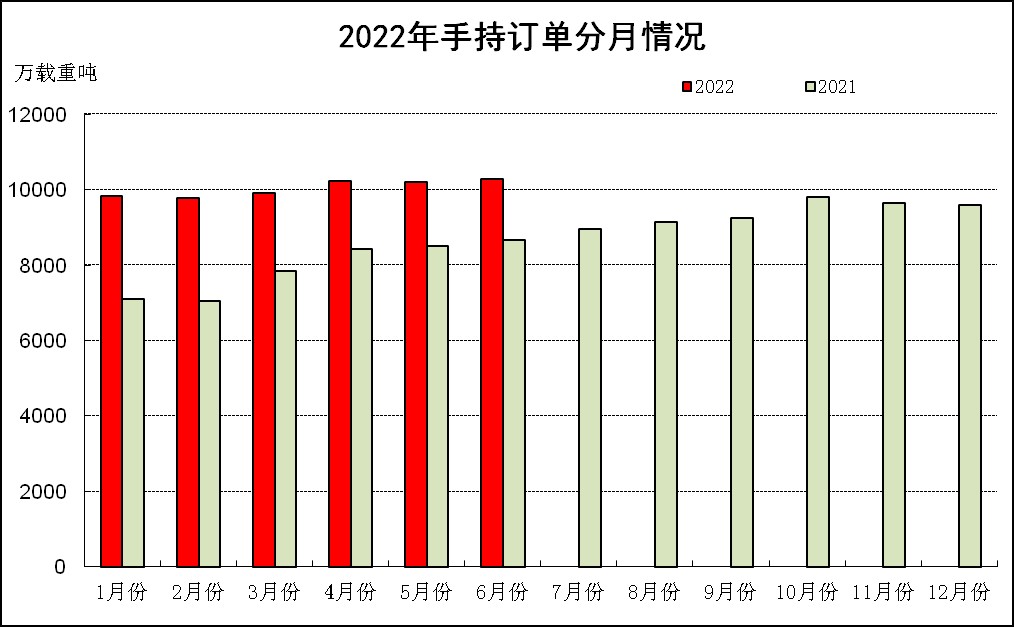

1-6月,全国造船完工量1850万载重吨,同比下降11.6%,6月环比增长64.2%。新接订单量2246万载重吨,同比下降41.3%,6月环比大幅增长107%。截至6月底,手持船舶订单量10274万载重吨,同比增长18.6%,比2021年底手持订单增长7.2%。

1-6月,全国出口船舶完工量1581万载重吨,同比下降19.9%;新接订单量2044万载重吨,同比下降40.2%。6月底,手持订单量9113万载重吨,同比增长18.2%。出口船舶分别占同期全国造船完工量、新接订单量、手持订单量的85.5%、91%和88.7%。

(二)船舶出口金额小幅下降

据海关统计,1-6月,我国船舶出口金额104.3亿美元,同比下降5.7%。出口船舶产品中,散货船、油船、集装箱船和气体船仍占主导地位,出口额合计占比68.2%。其中,散货船占比28.9%、集装箱船占比18.9%、油船占比14.5%、气体船占比5.9%。

(三)重点监测船舶企业收入增长利润回升

1-6月,75家重点监测船舶企业实现主营业务收入1306.8亿元,同比增长5.2%;利润总额20.3亿元,同比增长191.2%。企业亏损面减小,亏损企业数量由去年同期的18家降至14家。

二、经济运行主要亮点

(一)国际市场份额继续领先,头部和腰部企业共同发力

上半年,我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的45.2%、50.8%和47.8%,以修正总吨计占42.0%、47.7%和41.5%,国际市场份额均位居世界第一。头部企业产业集中度基本保持稳定,造船完工量前10家企业集中度为70.9%,新接订单量前10家企业集中度为68.3%,手持订单量前10家企业集中度为66.5%。腰部企业表现较为突出,上半年新接订单量超过5万载重吨的企业达到40家,比去年同期增加10家。

(二)高端船型取得新突破,绿色船舶多样化发展

上半年,我国新承接17.4万方大型液化天然气(LNG)船30艘,占全球总量的32.6%,取得重大突破。新接船舶订单高端化趋势明显,修载比(修正总吨/载重吨)达到0.49,处于历史最好水平。产品结构进一步优化,新接订单以修正总吨计,集装箱船、气体船、散货船和油船分别占30.9%、30.7%、21.8%和6.5%。绿色动力在主流船型上全面应用,除集装箱船外,全球首艘LNG动力31.8万吨超大型油轮、20.9万吨好望角型散货船等绿色船舶建成交付。1-6月,新承接订单中绿色动力船舶占比从2021年的24.4%快速提升至44.8%。

(三)国内配套产品应用加速,产业链稳定性增强

上半年,由于部分进口配套产品受疫情影响无法供货,倒逼促进国内船舶配套产品应用。船用高性能蝶阀和船减摇鳍等实现国产化替代,中高速柴油机、发电机组、船用锅炉、船用起重机、船用燃气供应系统(FGSS)等国产配套设备装船率明显提高。船用高端钢材国产化水平显著提升,大型集装箱船用止裂板全部实现国产替代,化学品船用双相不锈钢国产化率由不足50%提高至90%以上。

(四)海洋油气装备市场回暖,新型装备快速发展

上半年,国际油价高位波动,布伦特国际原油现货价格较年初大涨53.1%,带动海洋油气装备市场回暖,为我国海洋工程装备企业“去库存”创造了有利条件,共计交付1座自升式钻井平台、1座半潜式辅助钻井平台和6艘海洋工程辅助船。船舶与海洋工程装备企业在海上风电、海上光伏、海上渔业装备等领域积极开拓,国内首艘深远海海上风电施工船、全球首艘10万吨级大型养殖工船先后交付,山东省桩基固定式海上光伏项目建设有序推进。

(五)企业数字化转型加快,绿色工厂建设成效显著

上半年,中国船舶集团旗下的江南造船完成了型材焊接面底漆自动处理单元、零件自由边智能倒角单元等联调试验。黄埔文冲的中组立焊接机器人、激光复合焊等智能新型工装投入使用。中远海运集团旗下的南通中远海运川崎等13家企业完成了分段阶段全位置自动焊接设备等58项智能制造项目的验收。招商局集团旗下的招商工业海门基地智能制造中心投产,4家船厂年内将完成分布式光伏并网发电。江苏扬子江船业集团打造涵盖物资、生产、质量、工艺工法等为一体的数字化管理平台,进一步扩大新建屋顶光伏发电规模,将现有高耗能空压机房改造为节能型智慧空压站。

三、面临的挑战和主要问题

(一)船企效益有所改善,综合成本上涨压力大

上半年,船舶企业效益有所改善,部分外部因素朝着有利方向变化,船用钢板价格同比下降约500元/吨,人民币兑美元汇率贬值约5%。但相关不利影响依然存在,船用设备价格普遍上涨,船用低速机受进口曲轴、芯片等零部件影响,价格比去年底上涨20%左右,采购周期由原来的10个月延长至20个月以上。船用油漆价格涨幅达20%-30%,工业用电价格同比上涨约10%。受局地疫情影响,部分企业物流运输成本和防疫消杀支出等大幅提高。船舶企业增收不增利的状态短时间内难以得到根本扭转。

(二)企业生产效率提升,国际交流堵点依然存在

上半年,船舶企业克服疫情影响,采取封闭式管理方式,狠抓生产计划调度,骨干船企建造效率不断提升,各企业的主建船型关键周期缩短5%-20%,有力地保障了船舶按期交付。但国际交流仍受到较大限制,国际船东、船员、服务工程师等无法及时到位,影响在建出口船舶的设备安装调试、试航和交付。同时,各类国际商务出访和市场推介活动难以成行,技术与商务交流无法正常开展,潜在出口船舶项目合同洽谈推进速度缓慢。

(三)船企生产任务饱满,劳动力不足问题突出

上半年,国内骨干造船企业生产任务总体饱满,生产保障系数(手持订单量/近3年年均完工量)平均为2.68年,部分企业超过了3年,加大了对熟练技术工人的需求。当前企业全面复工复产,加班加点以抢回因上半年疫情延误的工期,对电焊工等技术工人的需求缺口持续放大。国内疫情多点散发导致船舶企业劳务工流失率明显提升,上半年劳务工队伍不稳定的问题更加突出。同时,企业劳动用工成本、维持劳务工队伍稳定的费用大幅提高。

四、预测

下半年,随着世界经济滞胀风险上升,主要经济体政策趋向收紧,影响船舶工业发展的外部因素不确定性进一步增加,国际航运市场将保持活跃,新造船市场仍将保持较高成交量。预计2022年全球造船完工量将保持在9000万载重吨的较高水平,新船订单不到1亿载重吨同比有所回落,手持订单量将保持在2.1亿载重吨水平。我国造船完工量将突破4000万载重吨,新船订单量达到5000万载重吨左右,手持船舶订单保持约1亿载重吨。

五、建议

(一)高度重视外部因素影响的不确定性

当前,船舶工业发展面临的国内外环境仍然十分复杂,不确定性因素增加。建议船舶企业要做好成本持续高位运行的准备,提前谋划并采取应对措施,坚持树立风险中性理念,加强与产业链上下游形成稳定健康的合作关系,通过与钢铁企业签订长期采购协议,与金融机构签订远期结汇协议等方式,锁住钢铁等主要原材料成本,控制汇率变化风险,力争市场总体回升形势下实现增收又增利。

(二)高度重视任务饱满情况下的履约风险

当前,船舶企业多数订单饱满,生产任务较重。在疫情阻滞产业链供应链畅通运转情况下,建议船舶企业要重点考虑应对不确定性引发的问题,提前做好预案并采取有效措施,防止因到货延期和物流效率下降等影响生产进度,确保手持订单船舶按期交付,避免产生重大履约风险。同时,要加强对航运和造船市场形势的研判,把握重大苗头性和趋势性的情况,提前作出预警预报。

(三)高度重视绿色船舶带来的发展新机遇

当前,在全球应对气候变化大背景下,国际船舶低碳新规不断升级,航运业的碳达峰、碳中和时间表和路线图逐步明确,绿色动力船舶订单呈现爆发式增长,全面拓展至集装箱船、油船、散货船等三大主流船型。建议船舶企业要加快绿色船舶技术的研发和创新,抓住绿色船舶发展新机遇。

(四)高度重视劳动力不足的长期化问题

近年来,受多方面因素影响,船舶企业劳动力不足呈现长期化发展趋势,成为发展的重要制约因素。建议重点地区政府有关部门对此给予高度重视。建议重点船舶企业积极探索改革现有用工模式,通过适度增加本工数量、提高工人待遇、改善工作环境等措施,保持技术工人队伍的相对稳定,同时,根据企业现有基础和条件,稳妥推进智能制造技术应用,提升生产效率,缓解劳动力不足长期化问题。

来源:中国船舶工业协会